「念願の海外旅行ですが、なんだか準備が大変そう…」と感じたりはしませんか。

確かに、航空券やホテルを予約したり、荷物を片づけたりするのは面倒ですし、さらに手元の日本円を現地の通貨に両替しなければならないという負担もあるので、海外旅行の初心者にはなかなか大変ですね。

実は、海外旅行こそがクレジットカードの出番なのです!

今回は、海外旅行にクレジットカードが必須の理由と、編集部のプロが厳選した海外旅行に大活躍できるクレジットカードを解説していきます。

クレジットカードが必須?その理由とは?

日本が「超現金払い社会」といわれているように、日本人はなんだか現金払いを好んでいるようです。

実際に、先進諸国のなかでは、現金払い率が一番高く、キャッシュレス支払い率が一番低いのは日本なのです。

普段なんの不自由もなく現金払いですが、海外旅行にいくとしたらクレジットカード払いが強くおすすめします。

いったい、その理由とは?

面倒な両替が不要になる

日本円を現地の通貨に両替するのは、意外に面倒なことです。

ご存知のように、銀行や両替所に行かないと両替してもらえないだけではなく、両替するには別途手数料もかかります。

仮に1ドル=100円というレートで両替してもらうとすると、このレートにさらに2.0%~3.0%両替手数料が加算されてしまって、結局損をしています。

たとえば、1,500ドルに両替しようとすると、2.0%の手数料だけでも3000円、3.0%なら4500円もかかるため、決してお得とはいいがたいでしょう。

しかし、もし海外での消費をなるべくクレジットカード払いにするだけで、銀行や空港の両替所に出向く手間が省かれるのはもちろんのこと、高い両替手数料も節約できます。

ここで要注意なのは、クレジットカード払いでも実は両替手数料が発生しますが、ほとんどの場合は1.6%前後なため、現金の両替よりはお得です。

小銭も要らない

ついでにいいますが、国によっては小銭を数えることが非常に面倒なところもあります。

たとえば、アメリカの場合は、品物が5.99ドルや16.69ドルなど、非常にややこしい金額で販売されることが多いです。

ちょうど5.99ドルを出すには、5ドルの紙幣1枚と、25セントのコイン2枚と10セントのコイン4枚と5セントのコイン1枚と1セントのコイン4枚が必要です。

そんなのを数えるのは非常に大変なことでしょう。

もちろん、6ドルを出して、1セントのお釣りをもらうのもありですが、そのお釣りの1セントは基本的に使えるチャンスがなくて、財布に入っているままで日本へ持ち帰られる可能性が非常に高いです。

そのため、ややこしい金額での支払いは全部クレジットカードにすることは得策といえるでしょう。

現金紛失の心配もなくなる

なるべく避けたいものですが、海外旅行中に万が一財布を無くしてしまったら、大パニックになってしまいますよね。

しかも紛失した財布に現金が大量に入っている場合は最悪ですね。

海外で紛失した財布はよほど運がよい人でない限り、基本的に取り戻すことを望まないほうがよいということを頭に入れておいてください。

世の中には日本ほど治安のよい国があまりないからです。

そのため、財布に入っている現金が紛失してしまって、せっかくの海外旅行が悪夢になるという悲惨な事態を防ぐ意味では、クレジットカードの利用がおすすめです。

もっとも、ほとんどのクレジットカード会社はカードの不正利用を補償してくれるので、万が一クレジットカードを紛失してしまっても、クレジットカード会社に電話一本でカードの利用が止められて、損失を最小限に抑えることができます。

予想外の出費にも対応できる

海外旅行に行く前に、綿密な予算計画を立てて、もっていったお金の使い道も計画通りにすることに越したことはありません。

しかし、海外旅行に行くと、ほとんどの人は予想外の出費が出ます。

たとえば、クリスマスにヨーロッパ旅行に行ったら、どのデパートもクリスマスセール中ということで、予想外にハイブランド品を購入してしまったり、あるいは現地で急病で入院してしまって高額な医療費が請求されたりすることもありえます。

また、一部の海外ホテルでは、チェックインの時にデポジットが必要なケースもあります。

金額はおよそ一日分の宿泊料金ですが、ちょっと自分へのご褒美ということで高級ホテルを予約すると、一日分の宿泊料金だけでも数万円がかかることも珍しくはありません。

もちろん、ホテル側に預けたデポジットは後ほど返金されて損したことはありませんが、ホテルに滞在中はその分の現金が使えなくなるのは痛いです。

そんな時に、クレジットカードを一枚持っていれば、予想外の買い物にももちろん対応できるし、さらにホテルのデポジットでも充当できるため、手元の現金を使わずに済みます。

クレジットカードで海外キャッシング

少し裏ワザ的な話ですが、実はクレジットカードのキャッシングサービスは海外でも使えます。

普段からおなじみのカードローンは、国内でしか使えないものですが、クレジットカードのキャッシングサービスは、カードの国際ブランドと提携しているすべてのATMで利用できます。

たとえば、「VISA」マークのついているクレジットカードは、日本国内はもちろん、海外でもすべての「VISA」マークのあるATMで使えます。

それは急に現金が必要になってくる時に非常に便利なサービスですね。

また、海外で借りた現金は後ほど日本国内で日本円で両替手数料(1.6%ぐらい)を上乗せて返済しますが、カード会社が提供しているキャッシング無利息サービスと併用すれば、現金での両替よりお得になることもあります。

クレジットカードなら海外旅行保険が付帯

海外旅行に絶対必要なのは、海外旅行保険です。

ご存知のある方も多くいるでしょうが、海外、特に先進諸国の医療費がばかばかしいほど高いものです。

たとえば、アメリカで食中毒で一週間ほど入院する場合は、数十万円の請求が平気に来ますし、心筋梗塞や脳卒中などで長期入院すれば、数千万円の医療費が請求されてしまうのもありえます。

「数千万円の医療費じゃ払えない…」という最悪の事態を回避するには、海外旅行保険が必要です。

しかし、出発前に空港で海外旅行保険に加入する場合は、旅先と旅行時間にもよりますが、数千円~数万円の保険料がかかります。

そこで、ご自身がもっているクレジットカードに海外旅行保険が付帯していれば、うっかり海外旅行保険を買い忘れたり、高い保険料を払いたくなかったりするなどが回避できます。

また、カードのステータスにもよりますが、プラチナカードなどの上級カードを持っていれば、最高1億円の補償がついているため、よほどの難病でない限り、十分に海外での医療費をカバーできるでしょう。

海外旅行保険は自動付帯?利用付帯?

クレジットカードに海外旅行保険がついているといっても、その付帯方法としては、自動付帯と利用付帯があります。

自動付帯というのは、当該クレジットカードを所持するだけで、カード利用の有無に関係なく、海外旅行保険が自動的についていることです。

それに対して、利用付帯というのは、海外旅行の代金(航空券代など)をそのクレジットカードで支払った場合のみ、海外旅行保険がつくことです。

当然といえば当然ですが、海外旅行保険の自動付帯のほうが制限も少なくて使い心地もよいため、カード選びの際になるべく海外旅行保険の自動付帯のクレジットカードを選ぶようにしましょう。

クレジットカード会社のコンシェルジュサービスが使える

「せっかくの海外旅行なので、あの超有名なレストランで食事をしたいのですが、人気がありすぎて予約が取れず…」という悩みもあるでしょう。

そこで非常に心強い味方は、クレジットカード会社のコンシェルジュサービスです。

クレジットカード会社のコンシェルジュは、旅先の人気レストランの予約を代行してくれたり、ホテルの高級部屋を押さえてくれたり、空港からホテルまでの送迎タクシーを予約してくれたりするなど、実は非常に使いやすいサービスです。

さらに、英語が使えるならまだしも、イタリアやフランスなど英語の通じにくい国に行く場合は、レストランなどを予約しようとしても言語の壁が存在しているため、なかなか難しいものです。

クレジットカード会社のコンシェルジュは基本的な日本語で対応可能なので、言語の壁に対する心配も不要です。

ただし、コンシェルジュサービスが使えるのは、基本的にゴールドカード以上のハイステータスのカードに限定されているため、海外旅行を控えているなら、ゴールドカードを一枚でも作っておいたほうがよいでしょう。

クレジットカード選びの注意点とは?

上記のように、海外旅行の際にクレジットカードの利用が強くおすすめです。

しかし、世の中から山ほどあるクレジットカードのなかで、一体どのカードが海外旅行に適しているといえるでしょうか。

それでは、海外旅行用のクレジットカードを選ぶ際の注意点を見ていきましょう。

VISAかMasterCardが無難

まず注意していただきたいのは、カードのブランドです。

ご存知のように、クレジットカードには必ず、VISAやJCBなどのブランドがついています。

日本国内なら、VISAとMasterCardとJCBが一番主流なブランドで、使えないところは基本的にありません。

しかし、海外に行く場合は、VISAとMasterCardは問題なく使えますが、JCBのカードが使えないケースがほとんどです。

というのは、JCBは日本発のクレジットカードブランドなため、海外での知名度がいまいち低いのが事実のようです。

よほど日本人が密集する観光地(ハワイや韓国など)でない限り、JCBのクレジットカードが使えないという覚悟をしたほうがよいでしょう。

そのため、海外旅行の時に、VISAかMasterCardのクレジットカードを選んだほうが無難でしょう。

また、少し特殊なケースですが、中国では独自の「銀聯(UnionPay)」のブランドが浸透しており、VISAとMasterCardの普及率も低いため、中国にいくには「銀聯カード」を一枚作ったほうがよいかもしれません。

旅行保険の付帯状況を確認しよう

先ほどもお話ししましたが、クレジットカードの海外旅行保険は、自動付帯と利用付帯にわけているため、基本的に海外旅行保険が自動付帯のクレジットカードを選んだほうがおすすめです。

また、もう一つ確認しておきたいのは、保険の保障内容です。

保障金額が一見高く見えとも、内容を見たら亡くなられた場合のみ保障するという保険はあまりおすすめできません。

海外旅行保険の保障内容には、死亡保障だけではなく、入院などの医療費の保障と、携行品損害補償(海外旅行に持っていくカメラや携帯を誤って壊してしまう場合の補償)もあると望ましいといえます。

要するに、保障金額はもちろん重要ですが、バランスのよい保障内容も同様に重要です。

ポイント還元率が高いのがよい

いうまでもありませんが、クレジットカード最大魅力といえるのは、利用金額に応じてポイントが還元されます。

海外旅行の時に、なるべくポイントが還元率の高いカードを選ぶのがポイントです。

ポイント還元率が高いといえるのは、還元率が1.0%以上のクレジットカードですが、なかにはなんと、海外で使う際に、特別ポイントが加算されるクレジットカードもあるため、それらのクレジットカードを狙ったほうが有利でしょう。

なかには、なんと海外利用でポイントがさらに還元される非常にお得なカードも存在しているため、海外旅行に合わせて一枚作っておいたほうがよいかもしれません。

優待サービスも大事

海外旅行で一番体力が消耗されるのは、空港での待ち時間と飛行機にのる時間です。

そこで空港のラウンジが利用できれば、最大限度に体力の節約ができるため、空港ラウンジの利用ができるクレジットカードを選んだほうがよいでしょう。

特にハイステータスのクレジットカードであれば、ラウンジが利用できる他には、自宅から空港まで荷物を無料で送ってくれたり、同伴者でも空港ラウンジに無料で連れていけたりするなどのサービスを提供しているため、編集部としては強くおすすめです。

ただし、付帯サービスが手厚くなるほど、年会費も必然的に上がっていくため、その辺は特にご注意ください。

プロの厳選!海外旅行におすすめのクレジットカード

上記のように、クレジットカードならなんでもよいというわけではなくて、海外旅行に適しているクレジットカードがあります。

それでは、編集部のクレカプロが厳選した海外旅行に絶対持っていくべきクレジットカードを紹介していきます。

エポスカード

買い物が好きな方がご存知かもしれませんが、エポスカードは百貨店大手のマルイグループが発行しているクレジットカードのことです。

エポスカードの最大の特徴としては、入会金・年会費が永年無料な上に、海外旅行保険が自動付帯されているところです。

先ほどもお話ししたように、海外旅行保険が自動付帯か否かは、実は非常に大事な問題です。

自動付帯なら、そのカードを海外にもっていけばだけでOKなので、支払いは現金にしても、別のカードにしても、海外旅行保険がついていることが変わりません。

つまり、海外旅行保険はエポスカードで、支払いはポイント還元率のもっと高い別のカードにするというお得な使い方も可能になるわけです。

なお、入会金・年会費なども永年無料なので、ずっと所持していても維持費がかかりませんし、将来の海外旅行にも使えるでしょう。

海外キャッシングもお得

また、先ほどもお伝えたのですが、海外でクレジットカードのキャッシングサービスを利用するのもおすすめです。

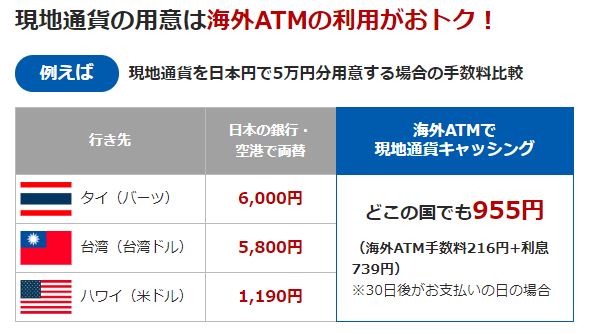

というのは、キャッシングの利息とATM利用手数料を全部含めて計算しても、空港や銀行の両替所で両替してもらうことよりお得な場合がほとんどです。

上記のように、海外ATMで5万円分の現地通貨をキャッシングすることは、最大で5000円以上にお得するわけなので、もはや使わない理由がないといってもよいでしょう。

さらには、エポスカードで初めてキャッシングを利用するなら、最初の30日分はなんと利息0円なので、お得の金額もさらに大きくなるでしょう。

ゴールドカードなら空港ラウンジも無料

エポスカードのもう一つの特徴としては、破格の値段でゴールドカードが持てることです。

ゴールドカードといえば、年会費が1万円以上かかるのは普通ですが、エポスカードならなんと年会費5000円だけでゴールドカードが持てます。

さらに、エポスカードの一般カードを年間50万円(※諸説あり)以上利用すれば、エポスカードからインビテーションが送られてくることがほとんどで、そのインビテーションを利用してゴールドカードへと切り替われば、なんとゴールドカードの年会費も永年無料になります。

年会費無料のゴールドカードはなかなか出会えないものですね。

もちろん、年会費が無料かといって、ゴールドカードの所持者が利用できるサービスが使えないわけではありません。

エポスのゴールドカードをもっていれば、羽田空港や成田空港など、国内主要諸空港のラウンジが使えるだけではなくて、さらに韓国の仁川空港やホノルルの空港ラウンジでも無料で利用できます。

要するには、エポスカードは持ちやすさとステータスのバランスをとっているカードといってもよいでしょう。

持ちやすさとサービスの充実さでおすすめ

上記のように、