20代になってこれから初めてクレジットカードを作ろうと悩んでいませんか。

多くの人がアルバイトや仕事で収入を得て、高額のお買い物をする機会も増えているかもしれませんが、現金での支払いが面倒に感じている方もいるのではないでしょうか。

そこで役にすぐ役に立つのはクレジットカードです。

高額の買い物が分割払いで購入することができますし、さらに生活のいろいろの場面で活躍できるので、20代になってからぜひクレジットカードを1枚でもつくってみてください。

今回は20代のクレジットカードの選び方と、作っておくべきクレジットカードについて解説していきます。

20代におすすめのクレジットカードの選び方

そもそも「クレジットカードはどう選べばいいのか、何を基準に選んで何枚持てばいいのかさっぱりわからない…」という方のためにおすすめのクレジットカードの選び方について解説します。

クレジットカードは目的に合わせて持つことが一番いいので、よほどマニアではない限り、自分の用途に合わせて2枚持っておくだけで十分でしょう。

クレジットカードはよくキャンペーンをやっているので、自分に合うかもわからないけどとりあえず複数枚持っているという方も多いのですが、自分に必要なカードを2枚、もしくは3枚ほど残して、あとのものは解約しておくことをおすすめします。

クレジットカードは基本的に以下の3パターンがあります。

- 人前に出しても恥ずかしくないクレジットカード(いわゆるステータスカード)

- ポイントをたくさん貯められるクレジットカード(いわゆる高還元率カード)

- マイルをたくさん貯められるクレジットカード(いわゆる航空系カード)

20代におすすめなのは、上記の3パターンのなかから、用途に合わせて2パターンを選んだほうが無難です。

2枚持ちの理由に関しては、万が一片方が使えなかった場合に備えられるということが大きいです。

20代前半に人気のおすすめクレジットカード選

20代でも20代前半の学生や新社会人と20代後半の社会人の方ではクレジットカードを選ぶ目的が変わってきます。

まずは20代を前半と後半に分けて、それぞれの年代でおすすめのクレジットカードを紹介していきます。

ステータス系

20代前半ですと学生の方や新社会人の方がほとんどでしょう。

そのため、基本的には年会費のかかるクレジットカードは必要ないと思われます。

ただ、将来的にステータスカードを作りたいと考えていたり、マイルをためて旅行したいと考えているのならば年会費として数千円の出費がかかります。

三井住友VISAデビュープラスカード

三井住友VISAデビュープラスカードは、18歳から25歳まで限定のクレジットカードであり、学生から新社会人にかけて最もおすすめのクレジットカードの1つです。

25歳までしか申し込む事が出来ない、若者向けのクレジットカードではありますが、ブランドがあるため、何処で出しても恥ずかしくないカードとなっています。

年会費が税抜で1,250円かかってしまうのですが、年に1回でも利用すれば年会費は無料になるという、実質年会費無料です。

さらに、ポイント還元率も1%と高還元率カードに負けない設定となっているので、ポイントがなかなか貯まらないということもありません。

それだけでなく、入会すると最初の3ヶ月間は2.5%もたまります。

26歳を超えるとプライムゴールドカードへのランクアップが可能になりますし、30歳になればゴールドカードへスムーズに移行できるので、将来的にステータスカードを持ちたい方にも最適な1枚になっています。

また、20代の方がこのカードを作ることの最大のメリットとしては、銀行系と言われる新規カード申し込みだと審査が厳しい傾向にある三井住友カードが直接発行しているカードを20代でも比較的簡単に作れるということです。

JCB CARD EXTAGE

JCB CARD EXTAGEは、18歳から29歳以下限定で持つことができるクレジットカードであり、初めてのクレジットカードとしておすすめのクレジットカードになります。

通常のポイント還元率は0.5%なのですが、入会後3カ月間は3倍、4カ月から1年間は1.5倍、海外利用時は常に2倍と賢くつかえば非常にお得なカードといえます。

また年会費入会から5年は無料ですが、5年以内に解約すると解約料2,000円が取られてしまう稀なカードでもあるので気を付けましょう。

入会後5年が経過するとJCB一般カードに切り替わり、その後は利用状況に応じて上級カードへの招待が送られてくるため、ハイステータスカードを目指している方にも大人気のクレジットカードです。

ポイント還元率系

クレジットカードの最大のおいしいところといえば、利用金額に応じてポイントが還元されて、その分がお得になることでしょう。

そのため、年代を問わず、基本的にどの年代も、ポイント還元率の高いカードがおすすめです。

それで、20代前半の方におすすめの高還元率のクレジットカードを見ていきましょう。

楽天カード

楽天カードは、高還元率カードの中でも最もおすすめなクレジットカードの1つです。

とにかくネットショッピングで高いポイント還元率を実現してくれるカードであり、最低還元率が1.0%、さらに楽天市場のような特定の店舗で利用すると還元率は1.5%、2.0%と上がっていきます。

還元率が高くてもポイントが使いづらいというカードもある中、楽天カードでは楽天スーパーポイントが貯まり、使い道も多いため「貯めたポイントを使えない…」という事もほとんど起こりません。

したがってクレジットカードを使ってポイント貯め、少しでもお得に生活していきたいのであれば楽天カードがおすすめです。

なお、顧客満足度8年連続No.1という実績を持つ非常に人気のカードでもあるため、メインカードとしても十分に使える一枚となっています。

Yahoo!Japanカード

誰でもお得に利用できるクレジットカードといえば、ヤフージャパンカードです。

ヤフージャパンカードのポイント還元率は1.0%以上でとてもお得となっており、ヤフーグループのサービスを利用すると、さらにTポイントも貯められるため、ポイントの使い道にも困りません。

カードのデザインもかっこよく、使いづらさを感じる事ほとんどありません。

万能な高還元率カードが欲しい方には、おすすめの1枚です。

マイル系

海外旅行によくいく20代の方が絶対にもつべきなのは、マイル系のカードです。

日々の利用金額に応じて航空会社のマイルもためられて、それを使って無料航空券に交換して、自分へのご褒美として使うのがよいでしょう。

それでは、20代前半の方々におすすめのマイル系のクレジットカードを紹介していきます。

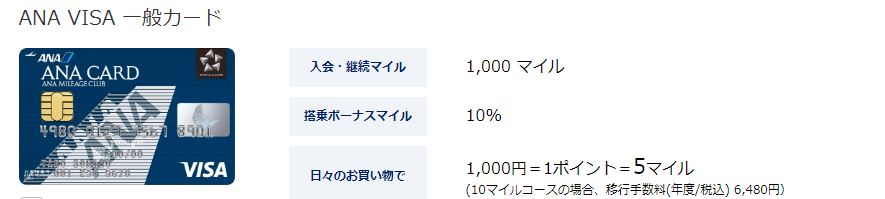

ANA VISAカード一般

マイルと言えばこのカードと言われているほど、マイルカードとして有名なクレジットカードです。

基本的には、1,000円利用するごとに5マイル貯まっていきます。

もしくは年度ごとに6,000円の移行手数料を支払うことで、1,000円で10マイル貯まるようになります。

1,000円の利用で5マイルの基本的なマイル還元率に加えて、実際に飛行機に乗った際にボーナスがつくことはもちろん、年に1回ボーナスとして1,000マイルもらえたり、ボーナスポイントが付与されたりと、非常にマイルが貯めやすいカードとなっています。

JALカード

JALマイルを貯めるのなら、JALカードがおすすめです。

航空会社系のクレジットカードは非常にマイルが貯めやすいため、やはり年会費無料のカードではなく、年会費を支払ったほうがマイルがはやく貯まります。

JALカードはさらに年会費に3,240円追加することで、なんと100円で1マイル貯まるようになり、より効率よくマイルを貯めて行けるようになります。

マイルをたくさん貯めたいという方、飛行機を利用する頻度が高い方にはおすすめの1枚です。

20代後半の方におすすめのクレジットカード

やはり、20代後半になると、見栄えを気にしてゴールドカードを持つ人も増え始めるでしょう。

それでは、20代後半に人気のクレジットカードを紹介していきます。

ステータス系

一昔では、ゴールドカードはステータスが高くて、とても20代が持てるカードではありませんが、現在ではそうではありません。

よくも悪くも、ゴールドカードの「インフレーション」によって、20代でもゴールドカードが持てるようになってきています。

そんななかで、特に20代後半の方々におすすめのゴールドカードを紹介していきます。

JCBゴールドカード

JCBゴールドカードは日本唯一の国際ブランドであるJCBのゴールドカードです。

JCBゴールドカードの魅力は、ゴールドカードの最上級カードであるJCB GOLD THE PREMIERを入手できるという点にあります。

JCB GOLD THE PREMIERは、インビテーション制のカードとなっているため、JCB GOLD CARDを使わない手に入れることができません。

さらに、将来的にはJCS THE CLASSというブラックカードを持つことも可能になるので、ステータスカードが欲しいという方には非常におすすめのクレジットカードとなっています。

もちろん、ゴールドカードらしく最高1億円の旅行傷害保険があることはもちろん、一般カードではほとんど付かない国内・海外航空機遅延保険や、ライフアクシデントケアも付帯するなど、充実した補償も魅力です。

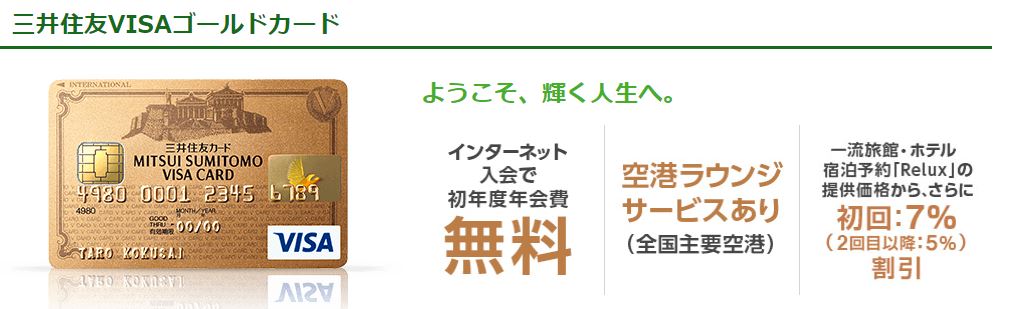

三井住友VISAゴールドカード

三井住友VISAゴールドカードは、日本で最も有名なゴールドカードの一つとなっており、ダイナースクラブカードやアメックスと比べるとステータスは若干劣りますが、好感度や認知度は抜群に高いです。

ゴールドカードに求められるすべてのサービスを受けることができるのはもちろん、何処で使っても恥ずかしくないカードといえます。

ただ、いきなり申し込んでも審査に通るのは難しいため、最初は審査に通りやすい一般カードをメインとして使い、その後に申し込んだほうがいいでしょう。

イメージ的には一般カードの限度額が、ゴールドカードの最低限度額である50万円を超えてから申し込むと審査に通る確率が高くなると感じます。

しかも、通常の年会費は税抜き10,000円なのですが、WEB明細とリボ払いを選択することで、年会費を最大4,000円まで引き下げることができます。

ここまでのステータスとサービスがあるにも関わらず、年会費を4,000円までにできるので、最強のゴールドカードと考えている人も多いようです。

アメリカン・エキスプレス・カード

ステータスカードといえば、アメリカンエキスプレスカードといわれおり、通称アメックスグリーンと言われる、アメックスの中では最低ランクのカードになります。

アメックスで最低ランクときくと、ステータスカードとしての価値が低いように感じてしまいますが、年会費は12,000円と他のゴールドカード並みの年会費が必要となるため、これだけでも十分なステータスといえます。

以前はJCBやVISAは使えるのにアメックスだけは使用できないという店舗も多かったのですが、今はJCBが使える店であればほぼ使えるため、そのような不便もありません。

アメックスは世界で愛されるステータスカードであり、最低ランクのアメックスグリーンであっても十分なステータスとなります。

20代でアメックスゴールドを持つというのももちろん一つの選択肢ですが、20代のうちはアメックスグリーンにするのもオススメです。

ポイント還元率系

年会費無料の高還元率のクレジットカードは先ほど紹介しましたが、やはり年会費無料のカードですと、ポイント還元率の高さ以外のサービスが薄いというデメリットもあります。

そのために、若干年会費がかかりますが、ポイント還元率が高いことにプラスαで、他のサービスも充実なクレジットカードを紹介していきます。

Orico Card THE WORLD

国内利用で1.0%、海外で利用する際にはなんと2.0%の高還元率カードです。

見た目も還元率カードには見えないため、ステータスと還元率の両方を手にしたいという方にオススメのカードです。

また、海外旅行保険が付帯しているうえに、なんと自宅から空港まで、手荷物が1個まで無料で配送できるサービスも付帯しています。

それをうまく利用すると、手ぶらでの旅行もできるでしょう。

楽天ゴールドカード

楽天ゴールドカードは、なんと年会費が2160円(税込み)しかかからなくて、ゴールドカードのなかでも維持費の一番低い部類にあたります。

また、通常の楽天カードでも高還元率カードとして十分なのですが、楽天ゴールドカードは還元率が上がるだけでなく、ゴールドカードの特典も受けられるようになります。

楽天のヘビーユーザーであれば、年会費以上にお得に利用することができるので、楽天ユーザーの方にオススメです。

また海外によく行く方であれば、プライオリティパスが無料でついてくる楽天プレミアムの方がオススメなのでこちらもチェックしてみてください。

マイル系

ANAやJALの一般カードだけではマイルが十分に貯められない方は、ぜひワンランク上のマイルカードをチェックしてみてください。

ANAとJALのゴールドカードはもちろん、意外とダイナースやアメリカン・エキスプレスのカードでも、賢く使えばマイルがたまるので、年会費が若干高くなりますが、そちらのカードも検討してみてはどうでしょう。

ダイナースクラブカード

ダイナースクラブカードは言わずと知れたステータスカードですが、マイルも効率よく貯めることができるクレジットカードです。

ステータスとマイル両方を手にしたいという方には非常におすすめです。

特にダイナースの最上位カードであるダイナースクラブプレミアムカードは、アメックスのセンチュリオンカードと並ぶブラックカードであり、マイルを最も効率よく貯める事のできるクレジットカードとしても非常に有名です。

ただ、ステータスカードでもあるため、一番下位にあたるダイナースクラブカードでも、年会費が22000円もかかるので、なかなか手に入れられないカードでしょう。

JAL CLUB-Aゴールドカード

JALのゴールドカードはステータスのあるゴールドカードです。

所有しているとすごいことはもちろんですが、ステータスカードというよりマイルを貯めるイメージや、飛行機関連のサービスに優れている印象が強いです。

ステータス的にも十分なクレジットカードですので、「マイルを貯めたいし最低限のステータスも欲しい」というニーズを満たすのに最適な1枚だといえます。

また、マイルを貯めれるだけでなく、旅行先で便利な補償やサービスも充実しています。

クレジットカードを使う際の注意点

20代向けのカードを持つことはお得だと分かっても、「クレジットカードはなんだか怖いイメージがある」という人もいるでしょう。

ここからは、カードを使う際の注意点について説明します。

計画的に利用しよう

自分で支払える範囲で、計画的な利用を心掛けるようにしましょう。

クレジットカード決済をすると、支払いを先延ばしできるので、ついつい気にせずたくさん買ってしまいがちです。

しかし、調子に乗って買い物をしていると、翌月の請求額が口座残高を超えてしまい、支払いができない事態におちいることもあります。

定期的に利用状況を確認する癖をつけましょう。

リボ払いは避ける

毎月の支払額を抑える方法として「リボ払い」がるのですが、極力使わないほうがよいでしょう。

リボ払いを利用すると、「どれだけ買い物をしても、月々の支払いは〇〇円」ということが可能になり、これだけ見ると「月々の支払い負担が減るから楽なのでは?」と思われるかもしれません。

しかし、年間約15%の手数料が加算されてしまうため、実質的には借金とほぼ同じです。

できる限りリボ払いは避けるようにしましょう。

管理は大切に

クレジットカードの紛失や盗難があった場合は、すぐにクレジットカード会社に連絡して利用を停止してください。そうすることで不正利用される心配がなくなります。

万が一不正利用されてしまったとしても、大抵のクレジットカードには盗難補償が付帯されているため、条件を満たせば不正利用料金を負担しなくてもよい場合があります。

会社によっても詳細が異なるので、万が一に備えて利用規約に目を通しておくことをおすすめします。

カードを持つ上で、最低限の管理方法はしっかり理解しておきましょう。

まとめ

いかがでしょうか?

今回は20代の人におすすめのクレジットカードの紹介を中心に、注意してほしい使い方などについてご紹介してきました。

今回お話しした内容を参考にクレジットカードを選び、実際に利用して頂ければ、良いクレジットカードライフを送れるはずです。

ぜひ自分に合ったクレジットカードを選ぶ参考にしてください。